Recettes fiscales : chez les néolibéraux, à droite et parfois même à gauche, le mot est devenu tabou… sauf lorsqu’il s’agit de baisser les taxes sur le carburant… Pourtant, pour mener des politiques publiques, l’Etat a bel et bien besoin de recettes fiscales, assumons le. Pour revenir à un débat public plus rationnel, la confiance de l’opinion dans le système fiscal est nécessaire… Cette dernière ne sera acquise qu’à condition de restaurer la justice fiscale.

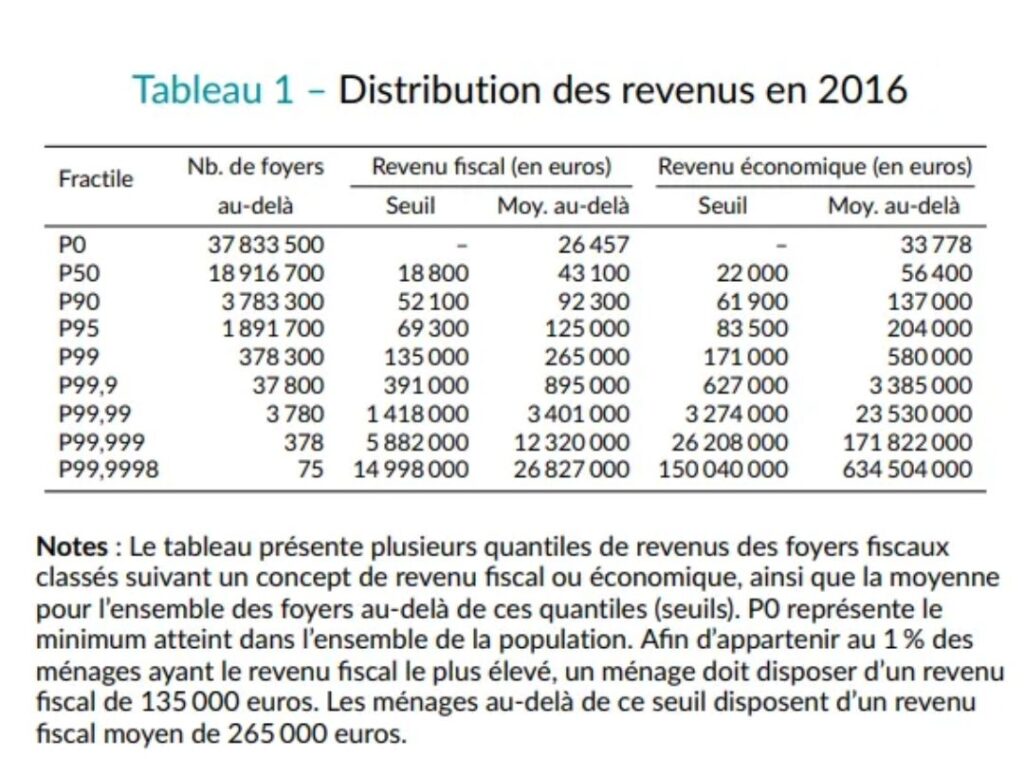

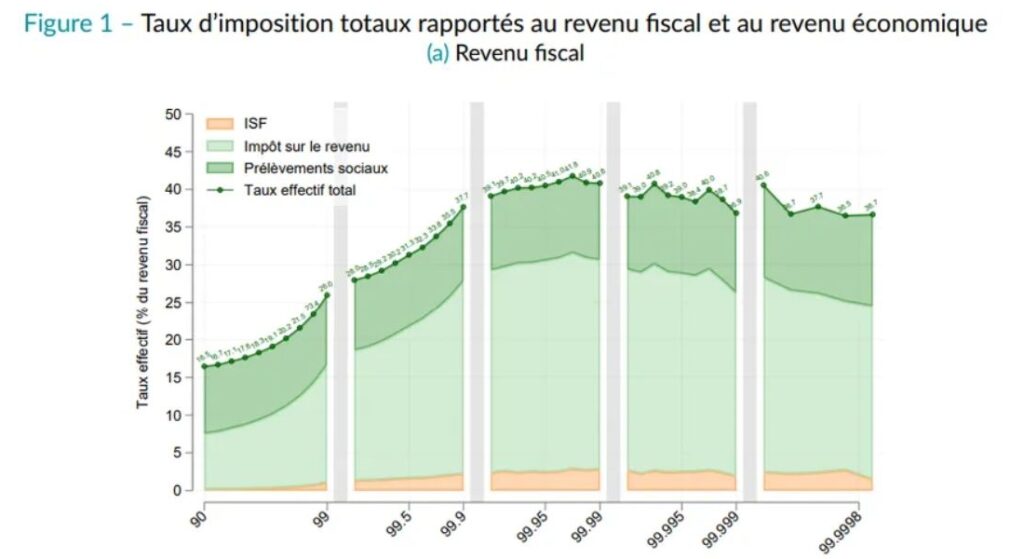

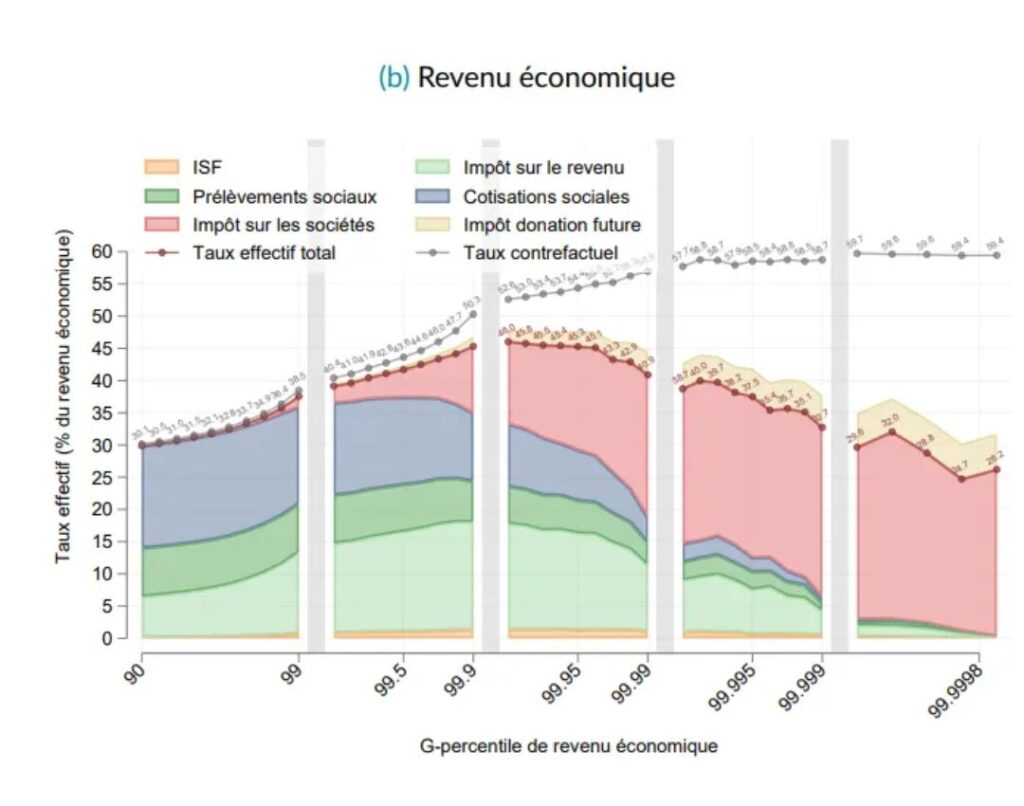

Une réforme de la fiscalité pourrait être l’occasion d’appliquer le principe énoncé par la Déclaration des droits de l’Homme, selon lequel l’impôt « doit être également réparti entre les citoyens, selon leurs facultés ». Il s’agit tout d’abord de renforcer la progressivité globale de l’impôt.

Cela nécessite de rétablir et rénover l’impôt de solidarité sur la fortune (ISF), en l’asseyant sur l’ensemble des actifs d’un contribuable (immobiliers, mobiliers et financiers) et en instaurant un barème progressif : 5 à 10 milliards d’euros (selon l’assiette retenue) pourraient être dégagés.

Il faut également rétablir la progressivité de l’imposition des revenus du capital, en supprimant le prélèvement forfaitaire unique (PFU ou « flat tax »), ce qui procurerait 1 à 3 milliards d’euros de recettes fiscales supplémentaires.

Il serait également nécessaire d’augmenter la progressivité de l’impôt sur le revenu en créant de nouvelles tranches supérieures avec un taux d’imposition plus élevé ; il s’agit d’établir un barème à 14 tranches contre 5 aujourd’hui. Les recettes permises par une tranche imposée au taux marginal de 50% au-delà de 100 000 euros seraient d’autant plus substantielles que cette tranche s’accompagnerait de la suppression du PFU : au total, ce sont 4 à 6 milliards d’euros qui pourraient être dégagés, cela tenant compte de la baisse du volume des dividendes versés qui découlerait de cette mesure.

Renforcer la lutte contre la fraude fiscale (et aux prélèvements sociaux)

La fraude fiscale constitue une atteinte intolérable à notre pacte républicain. Elle remet en cause l’égalité entre citoyens, entre contribuables, parfois entre concurrents, au bénéfice des plus malhonnêtes et des plus cyniques, puisqu’ils ne sont généralement pas les derniers à profiter par ailleurs des dépenses publiques. Cette injustice revêt une dimension incontestablement sociale dans la mesure où ce sont les plus grandes entreprises et les particuliers les plus riches qui disposent des plus grandes facilités pour frauder ou se livrer à de « l’optimisation fiscale », notamment en recourant à des conseillers spécialisés et à des montages internationaux. Les banques jouent aussi un rôle très néfaste dans la propagation de cette culture de l’évasion fiscale.

Au-delà de la lutte contre les « paradis fiscaux » – dont on ne cesse de faire des listes inopérantes –, deux sujets doivent immédiatement faire l’objet de décisions :

- L’instauration d’un droit de suite et le versement par tout ressortissant français de l’écart entre l’impôt versé dans un pays et ce qu’il paierait en France. Cela suppose la renégociation des conventions fiscales avec les autres pays. Ensuite, un renforcement du contrôle des prix de transfert doit contribuer à éviter l’évasion fiscale des multinationales.

- Il conviendrait d’étendre, autant que faire se peut, ces moyens d’actions renforcés à la lutte contre la fraude aux cotisations et contributions sociales, qui atteindrait plus de 10 Mds €, selon certaines estimations En sus de recettes supplémentaires, cette politique rétablirait l’équité de la concurrence entre les entreprises et permettrait de mieux garantir les droits sociaux de certains salariés, puisque le travail dissimulé, à l’initiative de l’employeur, représente la forme principale de cette fraude.

Pour une fiscalité économique juste et efficace

Trop souvent, l’impôt pèse sur la production et la prise de risque tout en récompensant la rente. Cet état de fait incite à des investissements improductifs, alimente des bulles spéculatives, financières ou immobilières. Le moment est venu d’y remédier afin de faire enfin du « redressement productif » une priorité réelle de l’action publique.

Remplacer les cotisations patronales par une cotisation sur la valeur ajoutée (CVA)

Il s’agit là de la valeur ajoutée créée dans l’entreprise et non d’une TVA supplémentaire. Cette proposition socialiste, là encore ancienne, se justifie pleinement au regard du caractère universel des dépenses ainsi financées. Pour l’essentiel, toutes les personnes résidant légalement sur notre territoire ont droit à l’assurance-maladie et aux prestations familiales ; il n’y a plus de raison de les financer par un prélèvement pesant sur les seuls salaires. Il convient donc d’élargir son assiette à l’ensemble de la valeur ajoutée produite par les entreprises. Il s’agit d’un prélèvement sain et moderne en ce qu’il porte sur la richesse effectivement créée plutôt que sur les facteurs de production. Par exemple, les jeunes entreprises ne seront plus mises en demeure de payer des cotisations sociales avant d’avoir encaissé un euro de chiffre d’affaire. Cette mesure favoriserait donc l’initiative et l’emploi.

Conjointement à la CVA, les mesures qui suivent devraient servir, à compenser les pertes résultant de la suppression de ces cotisations patronales.

Taxer le secteur financier selon son aisance financière et les risques pour l’économie

La socialisation des pertes et la privatisation des profits semblent constituer le principe base de l’enrichissement du secteur financier, encore attesté par la crise financière et ses suites. Sa prospérité n’est plus indexée sur celle de l’économie réelle. Son gonflement disproportionné l’a conduit à accaparer une part croissante, et parfois la totalité, des fruits de la croissance. La Banque centrale européenne tente depuis plusieurs années en vain de l’inciter, par une politique de taux d’intérêt exceptionnellement bas, à soutenir la reprise de l’activité et les PME. Dans ces conditions, il conviendrait :

- d’imposer une surtaxe sur ce secteur, au moins jusqu’à l’affermissement de la reprise. On peut notamment la justifier par le coût du sauvetage des banques, par la nécessaire compensation des pertes économiques induites par la crise financière et par le risque de crise systémique auquel les pouvoirs publics pourraient avoir à faire face (hausse de la « taxe systémique ») ;

- de moduler leur IS en fonction de leur politique de distribution de crédit à l’économie réelle, en particulier aux PME (plus de développement plus bas).

Ponctionner la rente foncière

Rien, pas même la crise, ne semble devoir arrêter l’augmentation des prix de l’immobilier et des loyers. Elle oblige de plus en plus de travailleurs modestes et/ou jeunes à s’endetter lourdement (et pour des durées toujours plus longues) ou à s’exiler en zone péri-urbaine. Un certain nombre d’études mettent par ailleurs en évidence que cette inflation a grevé la croissance française. Elle a représenté un coût de fonctionnement accru pour l’ensemble de l’économie. De plus, elle contribue à réduire la mobilité professionnelle, ce qui nuit à l’emploi. Elle détourne l’épargne nationale du secteur productif et la conduit à s’investir, dans l’espoir de plus-values rapides et faciles, dans des biens immobiliers, d’où la hausse de leur prix (et non une relance de la construction). Enfin, cette hausse continuelle et auto-entretenue des prix fait peser le risque d’une bulle spéculative et de son éclatement, aux effets préjudiciables sur l’économie réelle.

Soumettre les plus-values immobilières au barème progressif de l’impôt citoyen, sans autre abattement que la prise en compte de la hausse générale des prix dans l’économie (et de la valeur des travaux effectués), constitue la principale réponse à ce phénomène.

Une réforme maîtrisée de l’impôt sur les sociétés (IS)

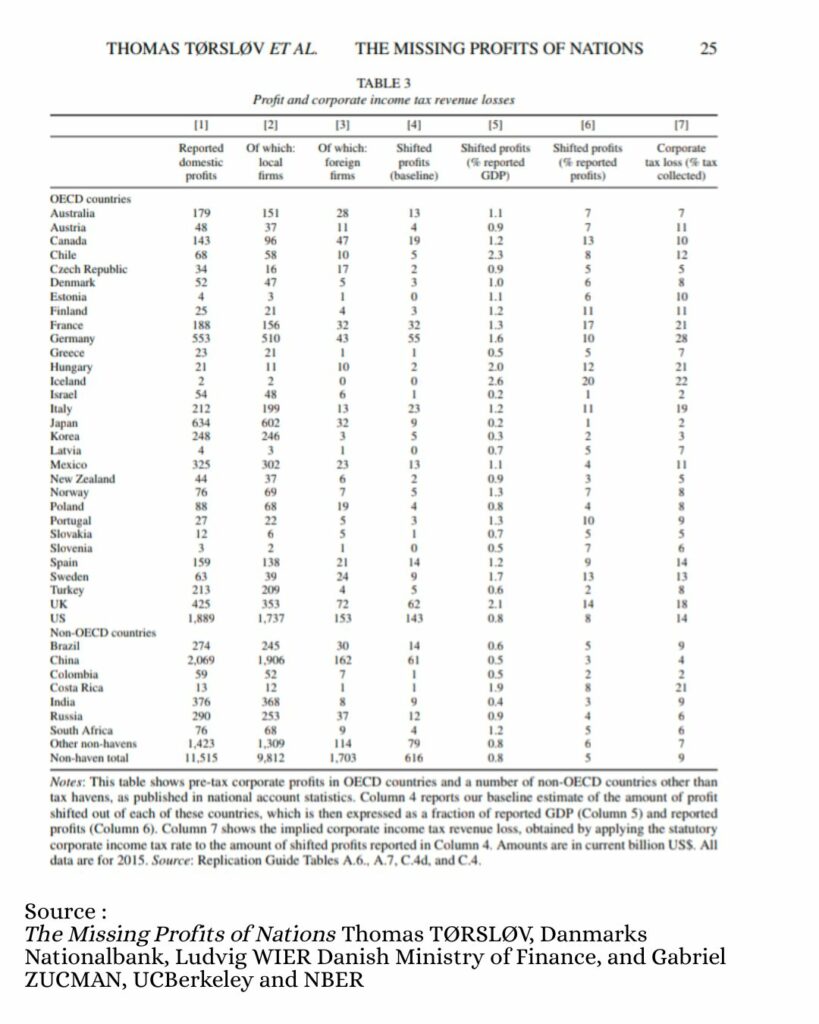

En 2009, le Conseil de Prélèvements obligatoires indiquait que les entreprises du CAC s’acquittaient d’un IS 3,8 fois inférieur à celui des PME. Cette situation est inefficace économiquement puisqu’elle pénalise les petites et moyennes entreprises dans leurs capacités de développement et d’investissement. Elle est injuste puisqu’elle crée une situation d’impôt régressif. Elle est inacceptable socialement puisque les PME sont le principal gisement d’emplois en France. On a donc un taux facial très élevé en comparaison de nos voisins européens mais une assiette réduite, en particulier diminuée de la plus grande partie des frais financiers, parfois en raison de situations d’endettement artificielles, qui ne s’expliquent que par la volonté d’optimisation fiscale en réduisant la part du profit imposée en France pour accroître celle qui est taxée à un taux plus bas à l’étranger, par exemple, en Irlande.

En conséquence, il me semble fondamental de réformer en profondeur les taux comme l’assiette de l’IS.

S’agissant des taux, ceux-ci doivent valoriser les comportements vertueux des entreprises : en matière de réinvestissement des excédents dans l’outil de production, de limitation de la distribution de dividendes aux actionnaires, de gouvernance, de respect de normes sociales et environnementales, etc.

S’agissant de l’assiette, celle-ci doit être assise sur les profits réels des entreprises. C’est la raison pour laquelle il avait été envisagé de créer un impôt sur l’excédent brut d’exploitation (EBE).

L’EBE correspond à la valeur de la production diminuée de la consommation intermédiaire, de la rémunération des salariés et des impôts sur la production (à ne pas confondre avec l’impôt sur les sociétés). Afin de ne pas pénaliser les investissements industriels, il serait également possible d’envisager de déduire les amortissements et donc d’asseoir le nouvel IS sur l’excédent net d’exploitation de manière à éviter de taxer les investissements comme les salaires.

Il est également nécessaire de moduler l’IS en fonction :

- de la part des profits purement financiers réalisés par les grandes entreprises (parfaitement identifiables dans leur comptabilité), qui pourraient être imposés à un taux plus élevé ;

- du différentiel d’évolution entre la masse salariale et les dividendes distribués, ce qui pourrait être aussi un moyen efficace de combattre les « licenciements boursiers ».

Taxer réellement les géants du numérique et les transactions financières

Après des années à snober sous tous les gouvernements de François Hollande, les propositions solides et étayées portées notamment par Marie-Noëlle Lienemann, qui avait réussi à faire voter un dispositif ambitieux par le Sénat, Emmanuel Macron et Bruno Le Maire avaient fini en 2019 par céder à la pression devant les insupportables provocations fiscales des GAFAM et BATX et la colère de l’opinion publique. Mais ils avaient fait adopter un dispositif très limité et très éloigné des besoins, alors que plusieurs autres pays européens s’étaient pourtant engagés de manière plus volontaire dans cette voie. Face à l’échec des négociations internationales, la France a remis en place une taxation unilatérale des GAFA, qu’elle avait abandonnée en 2019 sous la pression américaine, à partir de décembre 2020 dans un contexte de fronde face aux géants du numériques qui surfent sur la crise pour réaliser des bénéfices exceptionnels. Mais pour être réellement efficace et éviter que le coût de la taxe soit transféré sur ses utilisateurs, la France devrait élargir le périmètre de la taxe GAFA aux activités en ligne comme la vente, ou le streaming. Nous corrigerons donc ces manques criants.

Évidemment, la taxe actuelle ne résout pas le problème de fond. Elle a été créée comme une solution temporaire en attendant trouver une solution de long terme pour adapter notre système fiscal à l’économie du XXIème siècle. Évidemment, c’est tout le système fiscal mondial qu’il faudrait réformer en profondeur. Alors que les négociations internationales sur la réforme de la taxation des multinationales menées sous l’égide de l’OCDE sont au point mort, la France doit défendre une position ambitieuse et claire, pour :

- Permettre de taxer les multinationales là où elles ont une activité économique réelle ;

- Mettre en place un taux minimum d’impôts payés par les grandes entreprises.

A l’heure où notre pays fait face à une crise sanitaire sans précédent, affaibli par des coupes budgétaires dans la santé depuis plusieurs années, il n’est pas acceptable de voir s’évaporer de telles sommes d’argent. Quand les multinationales ne paient pas leur juste part d’impôts, ce sont les citoyens qui en paient le prix.

Le lobby bancaire, dont l’influence est particulièrement forte à Bercy du fait des nombreux allers-retours des hauts fonctionnaires entre Trésor public et grandes banques, avait en effet réussi à éteindre dès le début du quinquennat Hollande le soutien français aux différentes propositions de taxe inspirée de l’économiste James Tobin, conçue comme un moyen de ralentir les flux financiers et de lutter contre la spéculation financière. Le ministre des finances de l’époque, Pierre Moscovici avait alors déclaré que « la taxe sur les transactions financières suscite des inquiétudes quant à l’avenir industriel de la place de Paris et quant au financement de l’économie française » : « mon ennemi, c’est la finance », disait-il… Afin de limiter la déconvenue politique d’une suppression de la transcription française, Bercy avait créé une « fausse » taxe sur les transactions financières. Celle-ci comportait trois composantes :

- une taxe sur les acquisitions de titres de capital ou assimilés (essentiellement des actions) ;

- une taxe sur les ordres annulés dans le cadre d’opérations à haute fréquence ;

- une taxe sur les acquisitions de contrats d’échange sur défaut (credit default swap ou CDS) d’un État.

La Cour des Comptes, le 19 juin 2017, a, dans une note aux ministres Bruno Le Maire et Gérald Darmanin, estimé que « si le rendement budgétaire de la taxe est réel (environ un milliard d’euros), aucun des trois objectifs stratégiques (faire contribuer le secteur financier au redressement des finances publiques, exercer une action de régulation sur les marchés financiers, initier un mouvement d’adhésion des autres États au projet de la Commission) qui lui avaient été assignés n’a été atteint. ». Celle-ci ne pèse en effet plus sur le secteur financier : les prestataires de services d’investissement reportent les coûts sur leurs clients – c’est-à-dire les cadres supérieurs avec un portefeuille d’actions – et les activités les plus spéculatives (comme les produits dérivés) ne sont pas taxées. De même le trading haute fréquence est quasiment exclu de l’assiette : le seuil de déclenchement étant très élevé (la taxe ne se déclenche que si la proportion d’ordres annulés ou modifiés dépasse 80% au cours d’une même journée), les activités de tenue de marché qui représentent l’essentiel des opérations à haute fréquence en sont exonérées. La troisième composante s’est retrouvée sans objet dès sa mise en œuvre puisque le règlement UE 236/2012 du 14 mars 2012 sur « la vente à découvert et certains aspects des contrats d’échange sur risque de crédit » a interdit ces achats « à nu », interdiction qui a permis ainsi d’atteindre directement l’objectif visé. Il sera donc nécessaire de donner un mandat impératif au gouvernement, d’une part pour aboutir à un accord européen plus ambitieux et rapide en faveur de la taxe sur les transactions financières, d’autre part pour que les règles prudentielles européennes n’amènent pas à abandonner les prêts à taux fixe dans de nombreux secteurs, notamment l’immobilier. Nous reprendrons donc à notre compte la proposition faite en 2011 par la Commission d’une taxe européenne sur les transactions financières ambitieuse par son assiette (ensemble des transactions financières dont les transactions intraday et le trading haute fréquence, ensemble des actions dont les produits dérivés), dont on peut estimer les recettes à 50 Mds€ par an, somme largement suffisante pour rembourser l’emprunt commun et même diminuer les contributions nationales du « plan de relance européen ».